固定資産税について

固定資産税は、毎年1月1日(賦課期日といいます。)現在、町内に固定資産(土地、家屋、償却資産)を所有している方に課税されます。

固定資産税の納税義務者

賦課期日である1月1日現在に登記簿上に登記または、課税台帳に所有者として登録されている方が納税義務者になります。

固定資産税の定義

固定資産税の定義については以下のとおりです。

| 土地 | 田、畑、宅地、山林、雑種地、原野、池沼、鉱泉地、牧場など |

|

家屋 ※右記の3要件をすべて満たすもの |

基礎等があり土地に定着しているもの(土地定着性) |

| 屋根および周壁で三方以上が囲われ外界から遮断された空間があるもの(外気遮断性) | |

| 居住、作業、貯蔵等の用途に使用可能なもの(用途性) | |

| 償却 | 事業に使用している機械、備品、家屋とならない構築物など |

税額決定までの手順

- 固定資産を評価し、価格を決定する。

- 決定した価格をもとに課税標準額を算定する。

(課税標準額・・・課税標準額とは、税額計算のもとの額のことで、原則として固定資産の価格が課税標準額となります。ただし、土地については価格と異なることがあります。) - 税額の計算

課税標準額×税率(1.4%)=税額

免税点

町内に同一人が所有する土地、家屋、償却資産のそれぞれの課税標準額が次の金額に満たない場合は、固定資産税が課税されません。

| 土地 | 家屋 | 償却 |

| 30万円 | 20万円 | 150万円 |

評価替え

3年ごとに評価額を見直す制度です。

評価替えとは、資産価格の変動に対応し、評価額を適正な均衡のとれた価格に見直す作業のことをいいます。本来であれば、毎年度評価替えを行い、これによって得られる「適正な時価」をもとに課税を行うことが納税者間における税負担の公平を図ることになります。

しかし、膨大な量の土地、家屋について毎年度評価を見直すことは実務的に不可能であることや、課税事務の簡素化を図り徴税コストを最小に抑える必要もあることなどから、土地と家屋については原則として3年間評価額を据え置く制度、言い換えれば、3年ごとに評価額を見直す制度がとられています。最近では、平成30年度が評価替えの年で、次回以降は令和3年度、令和6年度と評価替えが行われます。

評価替えを行う年度を基準年度といいますが、基準年度以外の年度でも地価の下落があり、価格を据え置くことが適当でない区域の土地の価格については、価格を修正しています。

土地について

評価のしくみ

- 土地の種類・・・宅地、田、畑、鉱泉地、池沼、山林、牧場、原野、雑種地をいいます。評価上の地目は、土地登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によります。

- 地積・・・原則として土地登記簿に登記されている地籍によります。

- 価格・・・固定資産評価基準に基づき、売買実例価額をもとに算定した正常売買価格を基礎として算出します。

評価方法

1.宅地の評価

- 道路、家屋の疎密度、公共施設等からの距離、その他宅地の利用上の便を考慮して地区・地域を区分

- 標準地(奥行、間口、形状等が標準的なもの)の選定

- 主要な街路の路線価の付設

地価公示価格、都道府県地価調査価格及び鑑定評価価格の活用 - その他の街路の路線価の比準、付設

街路の状況等を主要な街路の状況等を比較衡量して付設 - 地区、地域内の各筆の評価

一画地の宅地ごとに評価額を算出します。一画地は、原則として、一筆の宅地ですが、利用状況によって、二筆以上の宅地を合わせたり、一筆の一部分をもって一画地とします。

2.田、畑、山林の評価

宅地の評価方法と同様に標準地を設定し、その標準地の価格に比準して評価します。

ただし、市街化区域農地や農地法の転用許可を受けた農地等は、状況の類似する付近の宅地等の評価額を基準にして求めた価格から造成費を控除した価額によって評価します。

3.牧場、原野、雑種地等の評価

売買実例価額や付近の土地の評価額に基づく方法により評価します。

住宅用地の特例

住宅やアパートなど居住用建物の敷地となっている「住宅用地」については、次のような特例措置があります。

特例措置の対象となる「住宅用地」の面積は、敷地となっている土地の面積に次表の住宅用地の率を乗じて求めます。

住宅用地に該当される場合、または該当されなくなった場合は、住宅用地適用申告書 (PDF 141KB)の提出をお願いします。

特例措置が適用される住宅用地の面積

| 家屋 | 居住面積 | 住宅用地の率 |

| 専用住宅 | 全部 | 1.0 |

| 上記以外の併用住宅 | 1/4以上~1/2未満 | 0.5 |

| 1/2以上 |

1.0 |

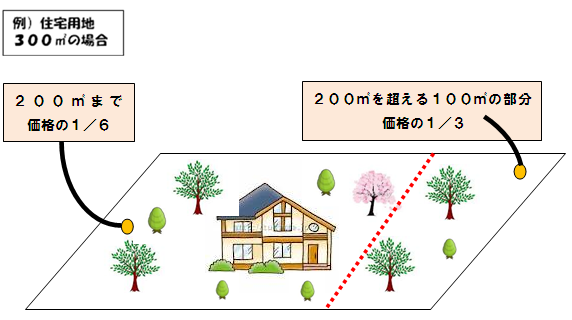

住宅用地の特例率

| 区分 | 土地の利用状況と面積区分 | 課税標準額 | |

| 小規模住宅用地 | 住宅敷地 | 200平方メートル以下の部分 | 価格×6分の1 |

| 一般住宅用地 | 200平方メートルを超える部分(家屋の床面積の10倍まで) | 価格×3分の1 | |

※別荘についても、家屋を特定の人が年間を通じて利用している場合には、住宅と認められ、申告により住宅用地に対する課税標準の特例が受けられる場合がありますので、該当すると思われる方は、税務会計課税務係までお問い合わせください。

家屋について

税額が決定されるまでの流れ

- 新増築家屋の現地調査

完成した家屋の屋根、外壁、内装に使用されている資材や電気、給排水設備などを現地で調査します。 - 再建築価格の算出

調査した家屋について、国が示す「固定資産評価基準」を基に再建築価額を算出します。

再建築価額とは、評価した家屋と同一の家屋を同じ場所に新増築するものとした場合に必要とされる建築費のことです。 - 評価額の算出

再建築価額から新増築時からの経過年数(新増築家屋は1年分)に応じた減価を行い、評価額を算出します。 - 税額の算出

原則として価格(評価額)が課税標準額になりますので、その額に税率(1.4%)を乗じて税額を算出します。

家屋についての特例

住宅新築時の減額措置

新築の一般住宅などの居住用家屋で、床面積が次の要件に該当する家屋については、固定資産税が減額されます。

減額期間は、新築後3年度分です。

| 住宅の床面積 | 減額される税額 |

|

50平方メートル以上(共同住宅は40平方メートル以上) 120平方メートル以下 |

税額の2分の1 |

|

120平方メートルを超え 280平方メートル以下 |

120平方メートルに相当する税額の2分の1 |

(注) 居住用家屋とは、一般住宅のほか、店舗などと居住を兼ねている住宅で、居住部分の延床面積の占める割合が2分の1以上の併用住宅も含みます。

【別荘の新築の場合】

町外にお住まいの方でも、申告により、上記の新築住宅の軽減制度が適用になる場合があります。

償却資産について

詳細は、償却資産についてをご覧ください。

届け出が必要な場合

固定資産の様式集をご覧ください。

固定資産(土地・家屋)の所有者が住居を移された場合

町外にお住まいの方で信濃町に固定資産をお持ちの方が住居を移されたときは税務係までご連絡ください。また、町外から信濃町に転入された場合もご連絡をお願いします。

※ご連絡はお電話で構いません。